企業価値算定とは何か

企業価値算定のツール

企業価値とは一体どんな価値なのだろうか。さまざまな答えが考えられるが、経営や財務の用語としての企業価値とは、株主にとっての「投資価値」のことを指す。投資価値としての会社の値段は、それが生み出す利益または現金(キャッシュ)の多寡によって決まる。

企業価値算定において、最低限知っておかなくてはならないツールは3つある。「現在価値(Present Value、PV)」と「ディスカウントレート(Discount Rate、割引率)」、さらにその2つを使った「永久還元(または永続価値)の定義式(Present Value of Perpetuity)」だ。この3つの用語をしっかりと押さえておけば、経営財務上の諸問題の多くはその発展型として理解できるといっても言い過ぎではない。

現在価値とディスカウントレート

10年後の100万円より今の100万円のほうが価値がある。金融資産には時間的価値があり、銀行口座に預金したり金融商品に投資したりすることでカネを産み出す、カネはそれ自体が金の卵を産むガチョウだからだ。

では、10年後の100万円と今の100万円はどれほど価値に差があるのか。これを計算するのが「現在価値」という考え方である。あなたが今持っている100万円の資金は、他の確実な投資に回すことによって向こう10年間確実に利益を出すと考えられる。もしあなたが100万円を何かの事業に投資するとすれば、最低でもそれと同額に増えてもらわねば割があわない。あなたは他の投資先とこの事業とを比較して投資を考えることになる。

もっとも支払いが確実な金融商品として通常引き合いに出されるのは、国が元利払を保証している国債である。仮に10年国債の利率が10%/年で変わらないとすると、あなたの100万円という資金は10年後に259.4万円になる。裏返せば、「10年後の259.4万円を年率10%で割り引く(ディスカウントする)と現在の100万円になる」と言い換えることができる。同様に、10年後の100万円をディスカウントレート(割引率)10%で割り引くと現在価値は38.6万円となる。

現在価値を計算する上で不可欠なディスカウントレートはリスクの程度を勘案して決まる。投資する側から見ると、このディスカウントレートとはリスクの程度に応じて期待すべき投資利回りであり、「期待収益率」という用語と同じ意味を持つ。

永久還元の定義式

もし国があなたに「子孫末裔まで、永久に毎年100万円を支払い続けるから、それと引き換えにいま税金として2000万円納めて欲しい」という提案をしてきたら、あなたは受けるだろうか。

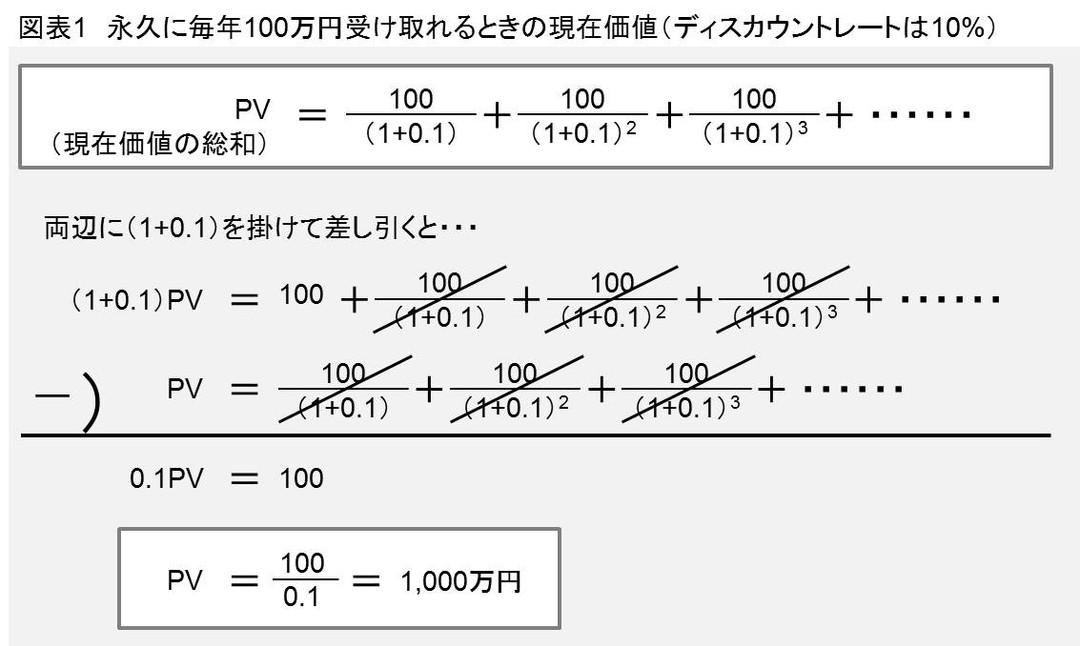

一見お得な話のように聞こえるかもしれないが、これを現在価値の考え方を使って計算してみよう。(図表1参照)

すると、国の提案の現在価値はディスカウントレート10%で計算した場合、1000万円にしかならない。

一般型としての永久還元(永続価値)の定義式は、次のようなものになる。

PV(現在価値)=C(毎年のキャッシュフロー)÷r(ディスカウントレート)

この考えを元にすれば、企業価値算定の考え方を理解したも同然だ。国を会社に置き換え、毎年会社が一定のキャッシュフローを生み出すと考えれば良い。

また応用編として、もしCが毎年一定の割合で成長しつづけるとしたら(成長率をgとする)、永久還元の定義式は

PV=C÷(r-g)

となることも合わせて覚えておきたい。

企業価値と会社価値の違い

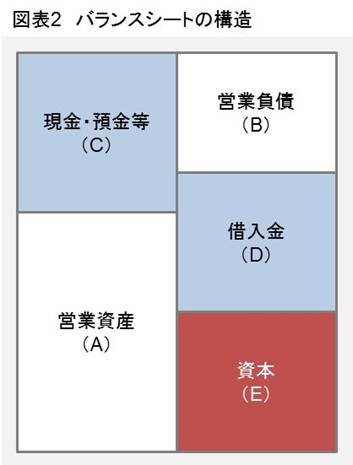

株価と会社の値段の関係を整理しておこう。株式とは会社の所有権を小口に細分化したものである。